Thị trường "trong nguy có cơ", một làn sóng cổ phiếu vẫn sẽ là tâm điểm hút tiền trong 1-6 tháng tới

Theo FIDT, thị trường "trong nguy có cơ" và thời cơ này phụ thuộc nhiều vào chính sách tài khóa.

Định giá không còn quá rẻ, nhưng "trong nguy vẫn có cơ"

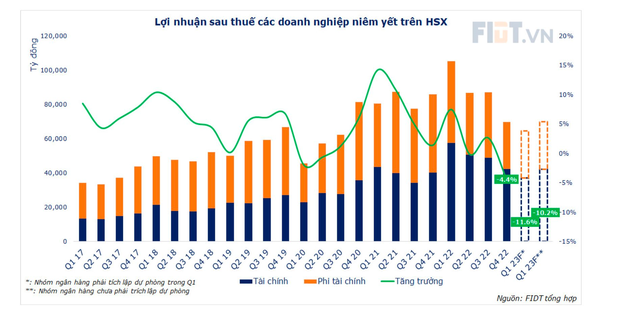

Dựa vào biến động trong quá khứ, FIDT cho rằng chỉ số VN-Index có sự tương quan rất chặt chẽ với lợi nhuận sau thuế của các doanh nghiệp niêm yết. Qua đó, thị trường sẽ phản ánh triển vọng phần lớn nhờ vào khả năng sinh lãi của các doanh nghiệp trong giai đoạn tới.

Trong quý 1/2023, FIDT dự báo sự suy giảm chủ yếu có thể đến từ nhóm ngân hàng khi (1) đây là nhóm khả năng phải trích lập dự phòng nợ xấu liên quan đến trái phiếu và nợ vay của nhóm bất động sản, (2) tăng trưởng tín dụng kém khả quan do lãi suất cao và nhu cầu mở rộng hoạt động kinh doanh thấp của các doanh nghiệp cũng là nguyên nhân đẩy lợi nhuận của nhóm ngân hàng tiêu cực hơn trong quý đầu của 2023.

Tuy nhiên, việc trích lập tùy thuộc quan điểm của mỗi ngân hàng và khó dự phóng chính xác nên FIDT đưa ra 2 kịch bản khác nhau của nhóm này. Bất động sản vẫn sẽ là nhóm chưa có đóng góp lợi nhuận ở nhóm phi tài chính trong quý 1 này do lãi suất lẫn tín dụng và cả thanh khoản thị trường vẫn còn rất nhiều khó khăn.

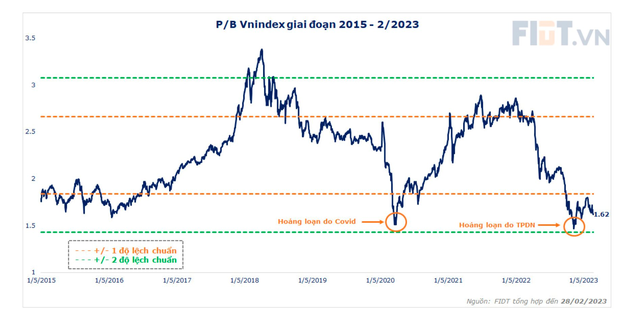

FIDT dự phóng P/E forward Q1/2023 thị trường có thể tăng từ 11 – 14% do nền cao quý 1/2022 và triển vọng lợi nhuận thị trường không có sự tăng trưởng tích cực nào do tác động tiêu cực của lạm phát, lãi suất cao và tình hình kinh tế khó khăn. Như vậy, nếu so với thời điểm đầu năm, định giá P/E đã không còn nằm ở mức quá rẻ khi đã về mức gần sát với vùng biên 1 độ lệch chuẩn. Dù vậy, trong những giai đoạn nhiều rủi ro như hiện nay, dùng định giá P/B sẽ đáng tin cậy hơn.

Các thông tin liên quan đến việc không đủ khả năng thanh toán của các trái phiếu của các doanh nghiệp có thể khiến định giá thị trường test về các vùng P/B thấp hơn hiện tại để phản ánh các rủi ro liên quan, do các ngành chịu tác động chính là ngân hàng và BĐS đều đóng góp lớn vào VN-Index.

Kỳ vọng của thị trường Việt Nam sắp tới sẽ phụ thuộc nhiều vào sự kết hợp của chính sách tài khóa và tiền tệ; đặc biệt là chính sách tài khóa phải phát huy sức mạnh trong năm nay.

Cụ thể là các chính sách liên quan đến việc thay đổi, hỗ trợ pháp lý cho thị trường BĐS, TPDN đang được đề xuất và nếu được thông qua sớm sẽ bắt đầu chu kỳ mới vô cùng tích cực cho thị trường chung. Bên cạnh đó, việc giải ngân đầu tư công nếu triển khai tốt sẽ tạo động lực đủ lớn cho cả nền kinh tế và thị trường chứng khoán phát triển bền vững trong vài năm tới.

Do đó, thị trường "trong nguy có cơ" và thời cơ này phụ thuộc nhiều vào chính sách tài khóa.

Vốn hoá vừa và nhỏ sẽ có tỷ suất lợi nhuận cao hơn

Xét về xu hướng dòng tiền theo nhóm vốn hoá, FIDT nhận định trong thời kỳ downtrend như hiện nay thì sự lựa chọn tối ưu cho phần lớn nhà đầu tư trong thời gian 1 – 6 tháng tới vẫn là những cổ phiếu có vốn hóa vừa và nhỏ (Mid & Small Cap). Bởi trong bối cảnh thị trường nhiều biến số, nhóm cổ phiếu này thường sẽ có tỷ suất lợi nhuận cao và hút dòng tiền mạnh hơn.

Ở chiều ngược lại, nhóm cổ phiếu trụ (VN30) không đem lại hiệu suất sinh lãi tốt trong uptrend vừa qua nhưng lại đang là nhóm giảm mạnh hơn trong downtrend. Nhóm này đặc thù bởi tỷ trọng cao của nhóm ngân hàng BĐS vốn chịu áp lực cao vừa qua.

Tuy nhiên, nếu tầm nhìn của nhà đầu tư là dài hạn (trên 1 năm) thì đây lại là một trong những cơ hội hiếm có trong suốt cả thập kỷ qua để có thể phân bổ vốn vào các cổ phiếu có dư địa tốt trong thời gian sắp tới khi bức tranh tăm tối của lạm phát, trái phiếu doanh nghiệp, thị trường BĐS xấu đã qua và chu kỳ kinh tế phát triển mạnh trở lại.

Kết hợp các phân tích trên về kỹ thuật, rủi ro, triển vọng và dòng tiền, FIDT cho rằng thị trường sẽ tiếp tục suy giảm trong giai đoạn đầu tháng 3 trước khi cân bằng. Mốc 980-1.000 là mốc hỗ trợ quan trọng của chỉ số VN-Index cả về tâm lý và phản ánh rủi ro hiện hữu. Sau đó, thị trường sẽ tiếp tục có sự phân hóa mạnh theo từng nhóm ngành và vốn hóa.