Quỹ ngoại quy mô 500 triệu USD bị rút ròng hàng trăm tỷ sau khi đổi danh mục sang “full” cổ phiếu Việt Nam

Toàn bộ các cổ phiếu trong danh mục của VNM ETF đều bị bán ròng kể từ sau khi đổi chỉ số tham chiếu (17/3) đến nay. HPG, VND, NVL, SSI, SHB là những cổ phiếu bị bán mạnh nhất về mặt khối lượng tính theo số tuyệt đối.

![]()

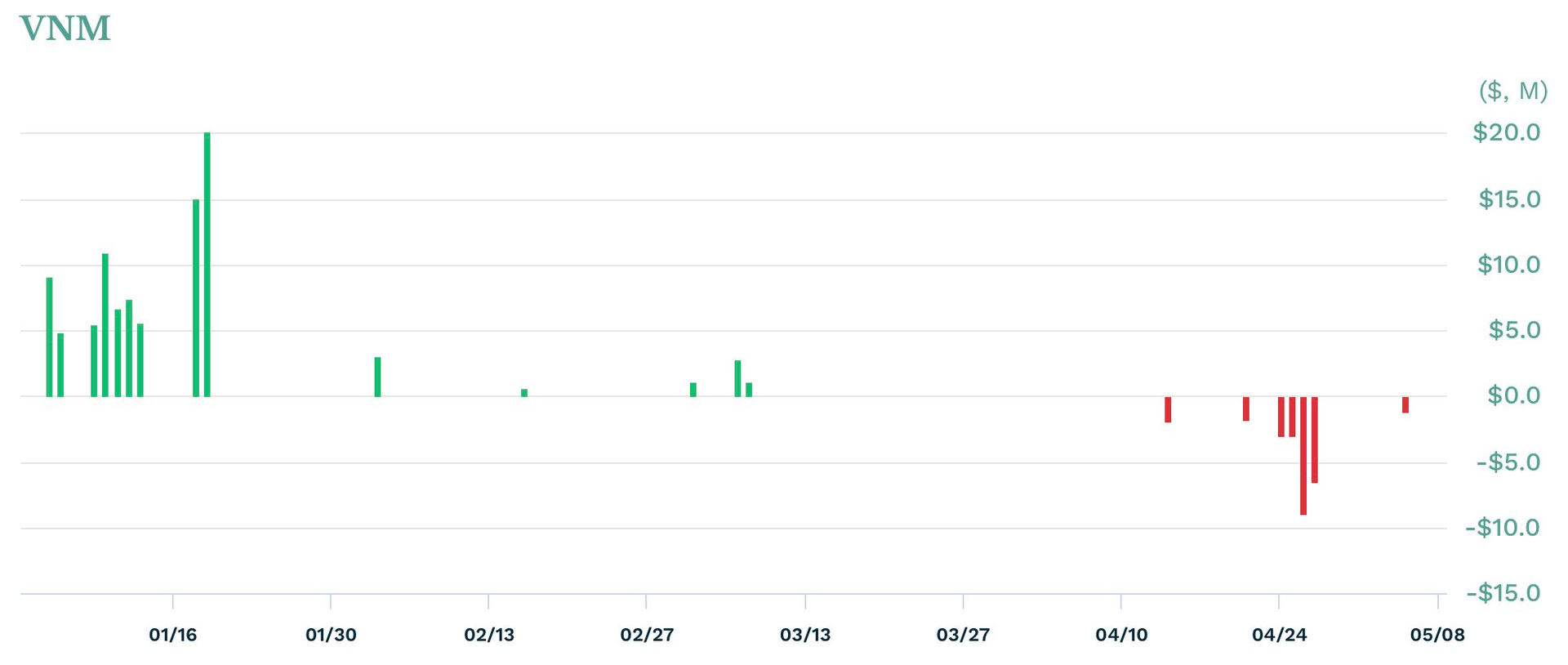

Khối ngoại bán ròng một phần xuất phát từ việc dòng vốn có xu hướng rút khỏi các quỹ ETF thời gian gần đây, trong đó VNM ETF cũng không ngoại lệ. Kể từ sau khi hoàn tất cơ cấu danh mục sang bộ chỉ số mới hồi giữa tháng 3, quỹ ngoại này đã không hút được thêm tiền, thậm chí còn bị rút ròng 26,3 triệu USD (~620 tỷ đồng).

Mặc dù bị rút vốn thời gian gần đây nhưng nếu tính từ đầu năm VNM ETF vẫn hút ròng hơn 68 triệu USD (~1.600 tỷ đồng). Giai đoạn hút tiền mạnh chủ yếu diễn ra ngay sau khi quỹ thông báo sẽ đổi chỉ số tham chiếu sang MarketVector Vietnam Local Index với cấu phần gồm 100% cổ phiếu Việt Nam hồi tháng 11 năm ngoái. Đà hút ròng của quỹ kéo dài đến trung tuần tháng 1/2023 trước khi chậm lại rõ rệt và đảo chiều từ đầu tháng 4.

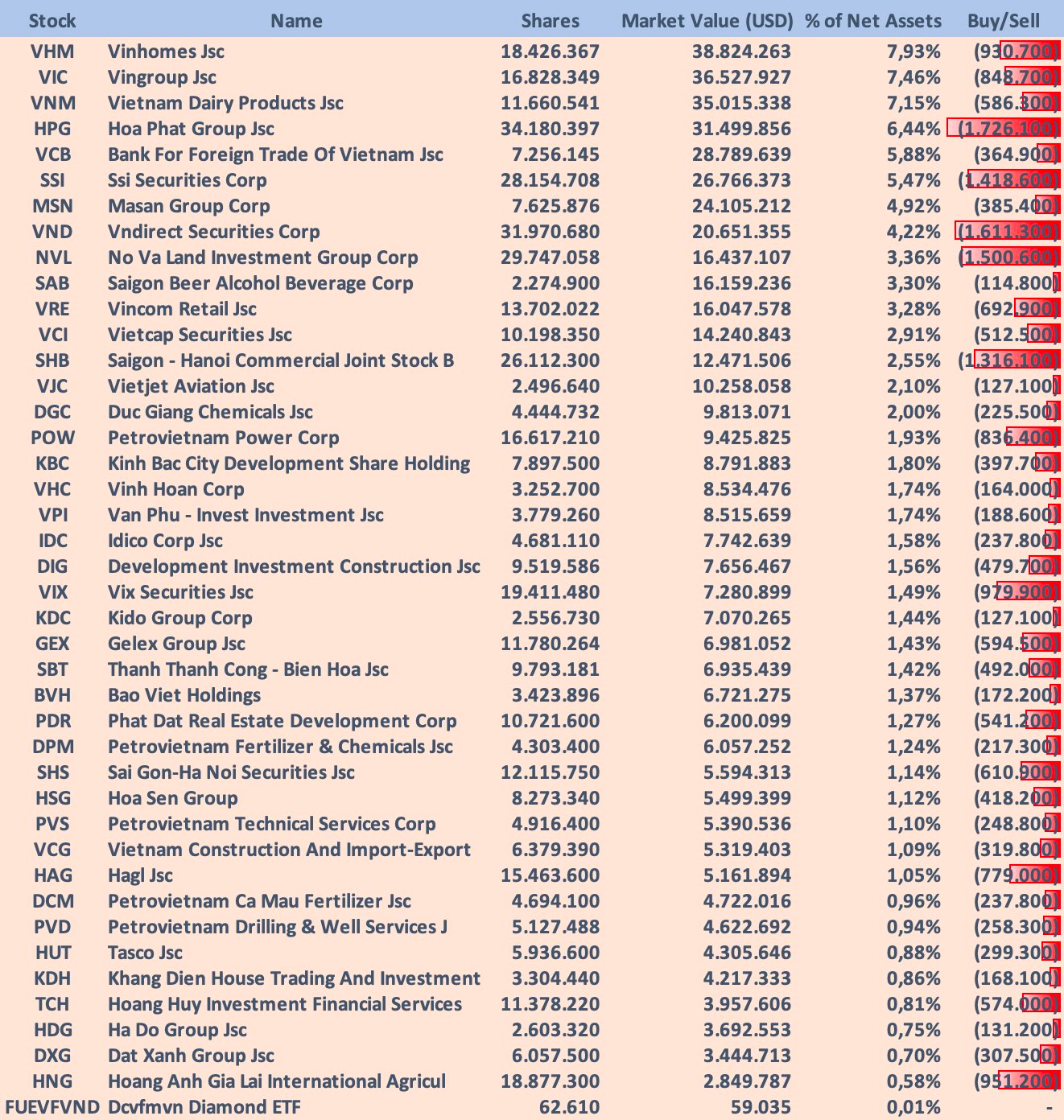

Sau khi chính thức thay đổi chỉ số cơ sở từ ngày 17/3, danh mục của VNM ETF hiện bao gồm 100% cổ phiếu Việt Nam và một tỷ trọng rất nhỏ phân bổ vào chứng chỉ quỹ DCVFM VNDiamond ETF. Cập nhật tại ngày 8/5, tổng giá trị tài sản ròng của quỹ ở mức 493,7 triệu USD (~11.600 tỷ đồng).

Trong danh mục của quỹ, các cổ phiếu bất động sản, tài chính và hàng tiêu dùng chiếm tỷ trọng lớn, đều trên 20% NAV vào cuối tháng 4. Top các khoản đầu tư lớn nhất của quỹ thời điểm hiện tại lần lượt là VHM (7,93%), VIC (7,46%), VNM (7,15%), HPG (6,44%), VCB (5,88%), SSI 5,47%), MSN (4,92%), VND (4,22%), NVL (3,36%), SAB (3,3%),…

Tính từ thời điểm mới đổi chỉ số tham chiếu (17/3) đến nay, toàn bộ các cổ phiếu trong danh mục của VNM ETF đều bị bán ròng. Xét về khối lượng tính theo số tuyệt đối, các cổ phiếu HPG (1,7 triệu cp), VND (1,6 triệu cp), NVL (1,5 triệu cp), SSI (1,4 triệu cp), SHB (1,3 triệu cp),… là những cái tên bị bán mạnh nhất.

Ngoài yếu tố về mặt định giá, việc khối ngoại nói chung và dòng vốn ETF nói riêng có xu hướng rút khỏi thị trường chứng khoán Việt Nam nhiều khả năng đến từ chính sách lãi suất. Việc Việt Nam đi ngược thế giới trong điều hành lãi suất gần đây có thể tạo nên những áp lực về tỷ giá khiến dòng vốn đầu tư nước ngoài thận trọng hơn. Theo SGI Capital, NHNN nếu tiếp tục hạ lãi suất điều hành ngược chiều với FED và ECB có thể ảnh hưởng đến dòng vốn ngoại thời gian tới.

Bên cạnh đó, áp lực đáo hạn trái phiếu cũng tác động đến thị trường chứng khoán. Bắt đầu từ quý 2, lượng trái phiếu đáo hạn sẽ gia tăng mạnh so với quý 1, tổng cộng khoảng 153.000 tỷ trong hai quý tới. Dù Chính phủ và NHNN đã ban hành cơ chế để các doanh nghiệp thoả thuận với nhà đầu tư, nhưng nếu không có dòng tiền chi trả thực, sức ép lên các thị trường tài sản vẫn sẽ tiếp tục do nhà đầu tư phải thay đổi phương án tài chính của mình.

Trong ngắn hạn, SGI Capital cho rằng doanh nghiệp, thị trường chứng khoán và nhà đầu tư đều sẽ gặp nhiều khó khăn khi áp lực trái phiếu đáo hạn đến cao trào và thời gian đáo hạn gốc và lãi của nhiều dự án bất động sản kết thúc. Thêm nữa, rủi ro suy thoái kinh tế toàn cầu có thể tác động lên kinh tế thực cũng như co hẹp nhu cầu đầu tư, khiến dòng vốn ngoại tiếp tục rút ròng.