VCBS: Lạm phát có thể vượt mục tiêu 4% nhưng VN-Index vẫn có khả năng vượt đỉnh với thanh khoản tỷ USD

Vào cuối quý 2, dòng tiền có dấu hiệu quay trở lại các cổ phiếu có yếu tố cơ bản tốt, đặc biệt là nhóm cổ phiếu vốn hóa lớn. VCBS cho rằng xu hướng này nhiều khả năng sẽ vẫn tiếp tục trong nửa cuối năm 2022.

Theo VCBS, lãi suất vẫn chịu áp lực điều chỉnh tăng, đặc biệt là lãi suất huy động, nhưng sẽ chỉ về lại mức gần tương đương với giai đoạn trước dịch Covid-19. Mặt bằng lãi suất nhìn chung vẫn được giữ ở mức thấp nhờ thanh khoản dồi dào của hệ thống liên ngân hàng. Đây có thể là yếu tố khiến CTCK này lạc quan về thanh khoản thị trường.

Cụ thể, khối lượng giao dịch trung bình trong năm 2022 được VCBS dự báo giảm 18-20% so với năm 2021 và đạt bình quân khoảng 800-820 triệu cổ phiếu mỗi phiên trên cả ba sàn. Giá trị giao dịch bình quân phiên cả năm 2022 tương ứng chỉ giảm khoảng 15% so với năm trước đạt khoảng 22.000 - 23.000 tỷ đồng.

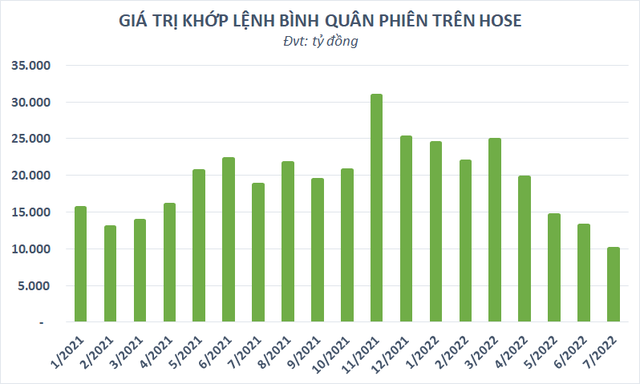

Con số này có vẻ không mấy thực tế khi thanh khoản bình quân phiên nửa đầu năm chỉ đâu đó khoảng 13.000 - 14.000 tỷ đồng. Riêng trên HoSE, thanh khoản đã có xu hướng giảm mạnh từ sau khi bùng nổ vào cuối năm ngoái. Giá trị khớp lệnh bình quân phiên trong tháng 6 rơi xuống mức thấp nhất kể từ tháng 2/2021 và vẫn có dấu hiệu tiếp tục giảm trong tháng 7.

Thanh khoản bình quân trên HoSE liên tục giảm những tháng gần đây

Cùng sự lạc quan về mặt thanh khoản, VCBS cũng không thay đổi dự báo VN-Index đã đưa ra từ đầu năm, cụ thể là mức cao nhất trong năm 2022 của chỉ số có thể lên đến 1.580 điểm, tương ứng tăng hơn 30% so với thời điểm cuối tháng 6 và sẽ vượt khoảng 3% so với đỉnh cũ.

Theo VCBS, nhóm cổ phiếu đầu cơ nhìn chung đã "lặng sóng" đi rất nhiều. Bên cạnh đó, trong những ngày cuối quý 2 đã chứng kiến dòng tiền có xu hướng quay trở lại các cổ phiếu có yếu tố cơ bản tốt, đặc biệt là nhóm cổ phiếu vốn hóa lớn. Xu hướng này nhiều khả năng sẽ vẫn tiếp tục trong nửa cuối năm 2022.

Những nhóm ngành đáng chú ý trong nửa cuối năm

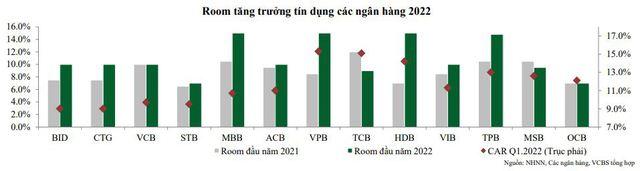

Trong nửa cuối năm, VCBS đánh giá cao triển vọng nhóm ngân hàng khi Ngân hàng Nhà nước đang xem xét nới room tăng trưởng tín dụng. Do room tín dụng cấp đầu năm ở mức tương đối thấp, nhiều ngân hàng đã chạm hạn mức tín dụng ban đầu ngay từ cuối quý 1 và đang chờ được nới room. VCBS kỳ vọng các ngân hàng này có thể được cấp bổ sung room tăng trưởng tín dụng trong giai đoạn đầu quý 3/2022.

Các ngân hàng có hệ số CAR cao, mô hình quản trị rủi ro tốt và tích cực hỗ trợ Ngân hàng Nhà nước thực hiện nhiệm vụ chính trị xã hội như MBB, VCB, TCB, VPB, ACB, TPB, MSB,... sẽ được cấp hạn mức tín dụng cao hơn trung bình ngành trong dài hạn. Ngược lại, các ngân hàng trong diện cảnh báo có tỷ trọng cho vay các lĩnh vực rủi ro như đầu cơ bất động sản, trái phiếu doanh nghiệp, chứng khoán,... có thể bị hạn chế room tăng trưởng tín dụng ở mức vừa phải hơn để bảo đảm hạn chế rủi ro hệ thống.

Trong bối cảnh nền kinh tế trong nước và thế giới dự báo còn nhiều yếu tố rủi ro, bất định, một số cổ phiếu ngành Điện được kỳ vọng sẽ nổi bật với tính phòng thủ nhất định trong khi vẫn hứa hẹn triển vọng và hưởng lợi từ sự phục hồi của nền kinh tế trong nước sau đại dịch và các chính sách ưu tiên với nhóm năng lượng tái tạo.

Trong khi đó, áp lực lạm phát khá lớn từ chi phí đẩy với giá hàng hóa nguyên vật liệu được dự báo sẽ tiếp tục giữ ở mức cao. Do đó, VCBS đánh giá triển vọng tích cực ở các nhóm cổ phiếu được hưởng lợi từ giá đầu ra ở mức cao và vẫn còn tiềm năng duy trì mức giá này, thậm chí có thể tiếp tục đi lên như Hóa chất, Thủy sản, Thịt lợn...

Với nhóm bất động sản, sau khi cơ quan quản lý nhà nước xử lý một số các doanh nghiệp có sai phạm nghiêm trọng, nhóm ngành này đang có sự phân hóa rõ rệt bao gồm cả bất động sản nhà ở và bất động sản khu công nghiệp. Xét về dài hạn, tiềm năng tăng trưởng của ngành bất động sản vẫn rất lớn đi cùng với quá trình đô thị hóa nhanh và làn sóng đầu tư FDI vào Việt Nam. Trong nửa cuối năm 2022, VCBS cho rằng nhà đầu tư nên ưu tiên lựa chọn các doanh nghiệp bất động sản đang ở chu kỳ bán hàng chứ không phải ở giai đoạn triển khai dự án.

https://cafef.vn/vcbs-lam-phat-co-the-vuot-muc-tieu-4-nhung-vn-index-van-co-kha-nang-vuot-dinh-voi-thanh-khoan-ty-usd-20220714094306637.chnHà Linh