Nợ xấu ngân hàng tăng vọt trong quý đầu năm

Chất lượng tài sản ngành ngân hàng từng được kỳ vọng sẽ cải thiện trong năm 2024 sau diễn biến tích cực vào quý IV/2023. Tuy nhiên, điều này đã không thành hiện thực.

Nợ xấu vẫn tiếp tục là cơn đau đầu và trở thành một trong những thách thức lớn nhất của ngành ngân hàng trong năm 2024. Ngay trong quý đầu năm, số dư nợ xấu của phần lớn ngân hàng đều ghi nhận tăng và có tới 2/3 trong số ngân hàng niêm yết là tăng hai chữ số.

Trong năm ngoái theo số liệu của NHNN, nợ xấu nội bảng của hệ thống các tổ chức tín dụng cũng đã tăng gấp đôi từ 2,03% cuối 2022 lên 4,55%. Tuy nhiên vào cuối quý IV/2023, nợ xấu từng ghi nhận sự cải thiện đáng kể khi lần đầu tiên quay đầu giảm trong 8 quý liên tiếp.

Một số công ty chứng khoán, chuyên gia phân tích từng kỳ vọng rằng xu hướng cải thiện về chất lượng tài sản này sẽ được tiếp nối trong năm 2024. Tuy nhiên, dự báo này đã không thành hiện thực.

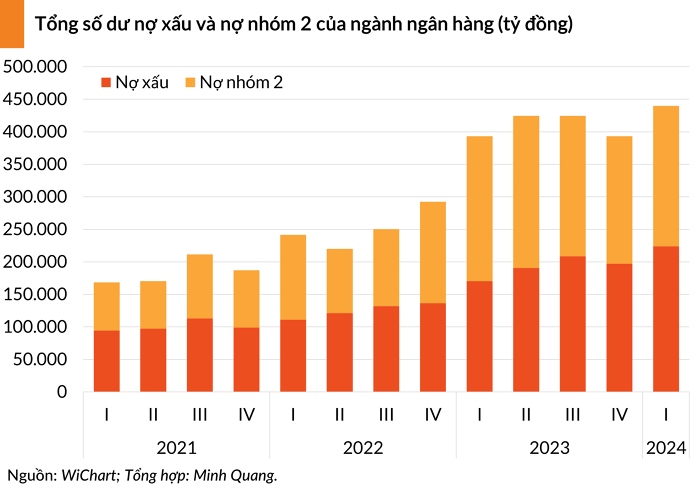

Theo dữ liệu ngành của WiChart, trong quý đầu năm, số dư nợ xấu (nợ từ nhóm 3 đến nhóm 5) của ngành ngân hàng đã bất ngờ quay đầu tăng thêm 14% so với cuối năm 2023, lên 224.010 tỷ đồng. Đây là mức nợ xấu cao kỷ lục của ngành ngân hàng, vượt qua mức đỉnh ghi nhận hồi quý III/2023.

So với cuối năm 2022, nợ xấu toàn ngành đã tăng tới 64%. Đồng thời, nợ cần chú ý (nợ nhóm 2) cũng vọt tăng hơn 10% so với cuối năm 2023, lên 215.832 tỷ đồng.

Số dư nợ xấu lập kỷ lục trong khi nợ nhóm 2 tăng hơn 10%.

Theo thống kê từ báo cáo tài chính của 28 ngân hàng đã công bố báo cáo tài chính quý I/2024, số dư nợ xấu của 26/28 nhà băng đã tăng so với cuối năm 2023. Trong đó, số tăng nhiều nhất là MB (tăng 5.489 tỷ đồng), tăng 56% so với cuối năm 2023 và BIDV (tăng 4.632 tỷ đồng) hay tăng 20,7%. VPBank và SHB là hai ngân hàng ghi nhận số dư nợ xấu giảm trong quý vừa qua.

Theo Chứng khoán BSC, xu hướng nợ xấu tăng trở lại trong quý đầu năm cho thấy sự cải thiện về chất lượng tài sản trong quý IV/2023 chỉ mang tính thời vụ. Điều này được xác nhận bởi tỷ lệ hình thành nợ xấu trong quý tăng lên mức 0,5% dù đã giảm liên tiếp ba quý trước đó.

Đồng thời, BSC cũng nhận thấy tác động CIC trong ngành vẫn gia tăng, ảnh hưởng lớn nhất đến phân khúc bán lẻ và khách hàng lớn, khiến tỷ lệ nợ xấu của một số ngân hàng như HDBank, MSB, MB và VIB đi lên trong quý đầu năm.

TIN LIÊN QUAN Sếp MB và TPBank nói gì về các khoản nợ của Novaland và Hưng Thịnh? 23/04/2024 - 16:03

Trong cuộc họp giữa Vietcap và MB về kết quả kinh doanh quý I, phía ngân hàng cho biết việc việc phân loại lại nhóm nợ theo CIC dẫn đến mức tăng khoảng 80 điểm cơ bản trong tỷ lệ nợ xấu quý I, chủ yếu do một khách hàng doanh nghiệp quan trọng bị ngân hàng khác hạ xếp hạng.

Khách hàng này vẫn có dòng tiền và đang duy trì thanh toán cho MB. Ngân hàng cho biết đang làm việc với khách hàng này và ngân hàng liên quan để giải quyết và kỳ vọng nhóm nợ của khách hàng này có thể trở lại mức cũ. MB ước tính tỷ lệ nợ xấu vẫn có thể tiếp tục bị ảnh hưởng bởi phân loại lại theo CIC trong quý II/2024, khoảng 20 điểm cơ bản.

BSC kỳ vọng tỷ lệ nợ xấu của các ngân hàng được cải thiện rõ hơn về nửa sau với xu hướng tiếp tục sử dụng dự phòng (tăng trích lập) để xử lý nợ. Qua đó dự kiến chất lượng tài sản toàn ngành được duy trì ổn định trong 2024 so với 2023, nhất là sau khi quy định về tái cơ cấu nợ trong Thông tư 02 đã được gia hạn đến hết năm.

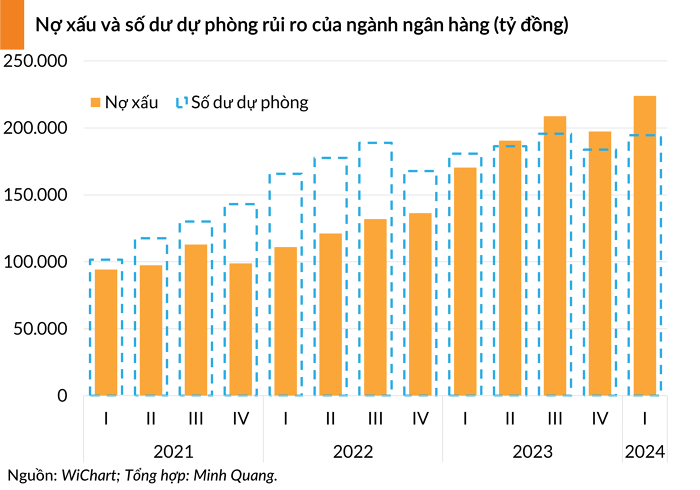

Bộ đệm dự phòng mỏng nhất kể từ cuối 2020

Trong khi nợ xấu liên tục tăng, tỷ lệ bao phủ nợ xấu của các ngân hàng lại có xu hướng giảm khi tốc độ tăng dự phòng không đuổi kịp mức tăng của nợ xấu.

Theo tổng hợp từ 28 ngân hàng, số dư dự phòng rủi ro đạt 194.939 tỷ đồng, tăng 5,7% so với cuối năm ngoái nhưng vẫn thấp hơn mức đỉnh ghi nhận vào cuối quý III/2023 (gần 196.000 tỷ đồng).

Sau khi hồi phục nhẹ trong quý cuối năm trước, tỷ lệ bao phủ nợ xấu trong quý đầu năm 2024 đã giảm hơn 7 điểm % xuống còn 87%, mức thấp nhất kể từ cuối quý III/2023. Trong đó, các ngân hàng dẫn đầu về quy mô cho vay như Vietcombank, BIDV, VietinBank hay MB thuộc nhóm có tỷ lệ bao phủ nợ xấu sụt giảm sâu nhất.

Tính đến cuối quý I, chỉ còn 5 ngân hàng có tỷ lệ bao phủ nợ xấu trên 100%. Cuối năm 2023, từng có tới 10 ngân hàng trên mốc này, trong đó 4 ngân hàng có tỷ lệ bao phủ vượt 200%.

Số liệu WiChart có một số chênh lệch so với số liệu do người viết tổng hợp.

Báo cáo đầu năm của Chứng khoán SSI cho rằng tỷ lệ nợ xấu có thể sẽ tăng trở lại trong nửa đầu năm 2024 khi tăng trưởng tín dụng chậm lại và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt. Các chuyên gia phân tích dự báo tỷ lệ nợ xấu cuối năm 2024 sẽ tăng nhẹ so với năm 2023 do cuối năm dự kiến các ngân hàng sẽ đẩy mạnh xóa nợ xấu và nền kinh tế phục hồi mạnh hơn.