Khó bán bảo hiểm, có ngân hàng giảm tới 80% thu nhập

Sau khoảng hai quý kể từ cuộc khủng hoảng niềm tin, thị trường bảo hiểm vẫn chưa thể phục hồi. Thu nhập từ hoạt động bán bảo hiểm có ngân hàng đã giảm tới 80% trong 9 tháng đầu năm.

Kể từ đầu năm 2023, loạt lùm xùm liên quan đến bancassurance (phân phối bảo hiểm qua kênh ngân hàng) đã kéo niềm tin trên thị trường bảo hiểm nhân thọ nói riêng và ngành bảo hiểm nói chung suy giảm xuống mức thấp nhất trong lịch sử gần 30 năm phát triển tại Việt Nam.

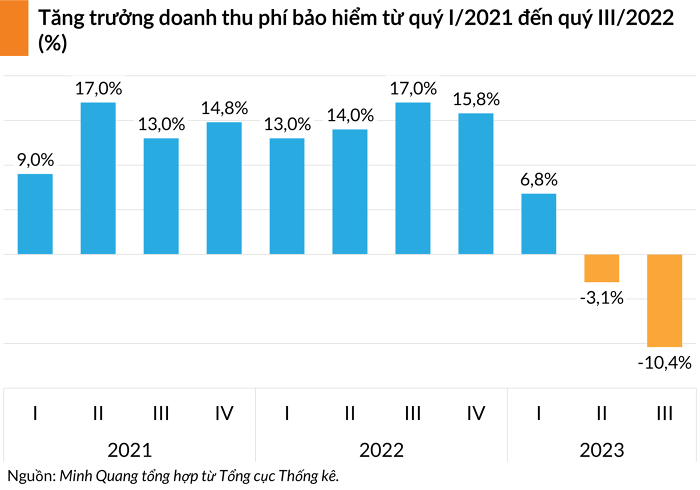

Theo báo cáo từ Tổng cục Thống kê, doanh thu phí bảo hiểm trong quý III/2023 ước đạt 52.900 tỷ đồng, giảm 10,4% so với cùng kỳ năm 2022.

Tính chung 9 tháng đầu năm 2023, tổng doanh thu phí bảo hiểm ước đạt 165.600 tỷ đồng, giảm 6,9% so với cùng kỳ. Doanh thu phí lĩnh vực bảo hiểm phi nhân thọ ước đạt 52.200 tỷ đồng, tăng 2,6% so với cùng kỳ. Doanh thu của lĩnh vực bảo hiểm nhân thọ dự kiến đạt 113.400 tỷ đồng, giảm 10,7%.

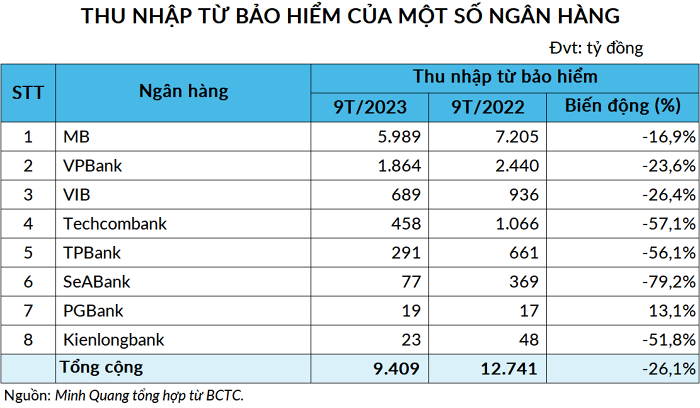

Hậu quả từ cuộc khủng hoảng niềm tin trong ngành bảo hiểm cũng có thể được nhìn thấy trong thu nhập từ bảo hiểm của một số ngân hàng trong 9 tháng đầu năm 2023.

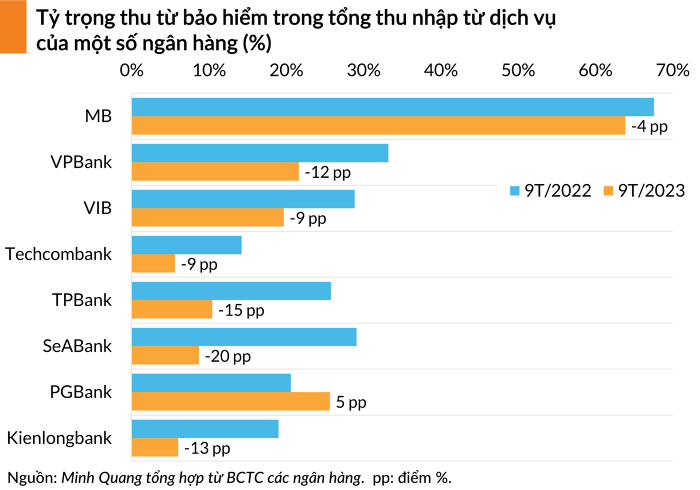

Hoạt động bancassurance từng là một nguồn thu lớn với các nhà băng. Một số ngân hàng, chẳng hạn như MB, từng kiếm về hơn 10.000 tỷ đồng doanh thu từ bán bảo hiểm vào năm 2022, tương đương 72% tổng thu nhập mảng dịch vụ.

Trong số 28 nhà băng đã công bố báo cáo tài chính quý III, chỉ có 8 ngân hàng đưa ra thông tin chi tiết về khoản mục thu nhập từ hoạt động bảo hiểm nằm trong thu nhập từ hoạt động dịch vụ. Ngoại trừ PG Bank, tất cả đều ghi nhận doanh thu từ bảo hiểm giảm.

9 tháng đầu năm, tổng doanh thu bảo hiểm của 8 ngân hàng trên đạt 9.409 tỷ đồng, giảm 26,1% so với cùng kỳ năm trước. Tình trạng này tương tự như xu hướng đã từng được ghi nhận trong quý II, khi các nhà băng trên ghi nhận doanh thu từ bảo hiểm giảm 24,2% so với cùng kỳ.

Trong đó, MB, ngân hàng dẫn đầu trong danh sách, đã chứng kiến doanh thu từ hoạt động bán bảo hiểm giảm 16,9% xuống còn 5.989 tỷ đồng trong 9 tháng đầu năm 2023. Doanh thu đi xuống kéo theo lãi thuần từ hoạt động bảo hiểm giảm 28,21%, xuống 2.105 tỷ đồng. Cùng kỳ năm ngoái, bảo hiểm từng giúp MB mang về hơn 7.200 tỷ doanh thu và hơn 2.900 tỷ lãi thuần.

Ngoại trừ PG Bank, những ngân hàng còn lại đều ghi nhận doanh thu từ hoạt động bảo hiểm sụt giảm sâu, có nơi lên đến gần 80%. Thu từ bảo hiểm của PG Bank cũng chỉ tăng từ 17 tỷ đồng lên 19 tỷ đồng, không đáng kể nếu so với những cái tên như MB, VPBank hay VIB.

Trong khi doanh thu từ hoạt động bảo hiểm giảm hàng chục %, doanh thu từ hoạt động dịch vụ của nhóm ngân hàng được khảo sát vẫn tăng 2,7%, cho thấy những mảng kinh doanh khác đã bù đắp cho sự tụt lùi của bảo hiểm.

Tỷ trọng doanh thu từ bảo hiểm trên tổng doanh thu từ dịch vụ đã giảm từ 38,7% vào 9 tháng đầu năm trước xuống chỉ còn 27,8% vào cùng kỳ năm nay. Có thể nói, đóng góp của bảo hiểm vào lợi nhuận của ngân hàng đang ngày càng phai nhạt sau khủng hoảng niềm tin.

Tại SeABank, bảo hiểm từng chiếm tới gần 30% thu từ dịch vụ vào năm ngoái. Tuy nhiên sang tới năm nay, hoạt động này chỉ còn đóng góp 9% doanh thu cho mảng này. Một số ngân hàng như Kienlongbank, Techcombank hay TPbank cũng chứng kiến tỷ trọng từ bảo hiểm giảm sâu.

Nhiều quy định siết chặt bảo hiểm

Sau khủng hoảng niềm tin, các cơ quan chức năng đã vào cuộc để xử lý và chấn chỉnh thị trường bảo hiểm, bao gồm cả hoạt động bancassurance.

Đầu tháng 10, đại diện Bộ Tài chính cho biết đã thanh tra xong 6 doanh nghiệp bảo hiểm, đang làm việc với Manulife và một công ty khác. Dự kiến đến cuối năm, Bộ sẽ tiếp tục thanh tra thêm 6 doanh nghiệp theo đúng kế hoạch.

Quá trình thanh tra đã chỉ ra một loạt sai phạm của doanh nghiệp bảo hiểm như chưa triển khai đúng trình tự, thủ tục bán sản phẩm bảo hiểm; chưa đảm bảo chất lượng tư vấn; chưa thu thập chính xác thông tin của khách hàng. Ngoài ra, các công ty cũng bị yêu cầu phải bổ sung hàng trăm tỷ đồng vào doanh thu để tính thuế thu nhập doanh nghiệp.

Mới đây, Bộ Tài chính ban hành Thông tư 67/2023/TT-BTC hoàn thiện hơn các quy định về hoạt động đại lý bảo hiểm. Cụ thể, Thông tư 67 yêu cầu phải ghi âm quá trình tư vấn sản phẩm bảo hiểm đầu tư, doanh nghiệp bảo hiểm phải cung cấp tài liệu tóm tắt về sản phẩm, hỗ trợ bên mua hiểu thông tin trong hợp đồng.

Ngoài ra, để bảo vệ quyền chủ động tham gia của khách hàng, Thông tư số 67 bổ sung quy định tổ chức tín dụng không được tư vấn, giới thiệu, chào bán, thu xếp việc giao kết hợp đồng bảo hiểm liên kết đầu tư cho khách hàng trong thời hạn trước 60 ngày và sau 60 ngày kể từ ngày giải ngân toàn bộ khoản vay.

Ông Ngô Trung Dũng, Phó Tổng thư ký Hiệp hội bảo hiểm (IAV), đánh giá sự vào cuộc của các cơ quan chức năng là cần thiết, nhưng tư duy theo đuổi chất lượng mới là đón bẩy lớn nhất giúp thị trường này vực dậy sau khủng hoảng niềm tin.

“Khuôn khổ pháp lý chặt chẽ giúp bảo vệ khách hàng tốt hơn nhưng chính doanh nghiệp phải tập trung vào mục tiêu nâng cao chất lượng mới có thể thay đổi diện mạo thị trường bảo hiểm”, ông Dũng nhận định.