Điều gì khiến cổ phiếu nhóm vận tải biển bất ngờ tăng tốc?

Những thay đổi về chính sách trong thời gian tới được kỳ vọng sẽ trở thành cú huých đối với nhóm cổ phiếu vận tải biển trong bối cảnh tình hình kinh doanh đang gặp nhiều sóng gió.

![]()

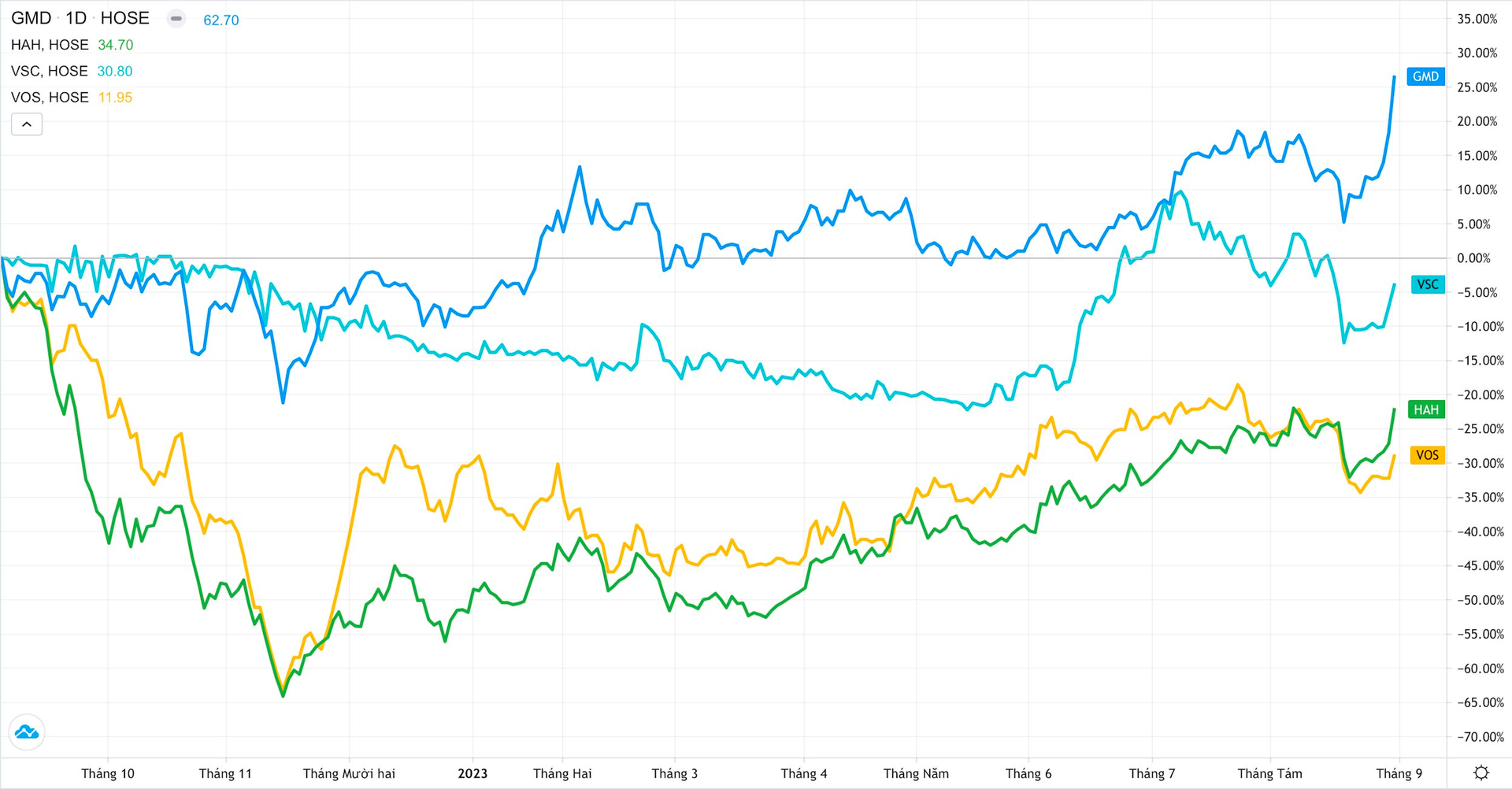

Sau thời gian có phần “im hơi, lặng tiếng”, nhóm cổ phiếu vận tải biển vừa bất ngờ có cú bứt tốc mạnh mẽ ngay trước kỳ nghỉ lễ 2/9. Các cổ phiếu như GMD, HAH, VSC, VOS,… đều tăng mạnh cùng giao dịch đầy sôi động. Cổ phiếu GMD đã leo lên lập đỉnh lịch sử mới trong khi HAH cũng trở lại đỉnh 11 tháng,...

Cổ phiếu nhóm vận tải biển đồng loạt bứt phá có thể xuất phát từ thông tin Cục Hàng hải Việt Nam đã ban hành Dự thảo thay thế Thông tư 54/2018/TT-BGTVT về biểu khung giá dịch vụ hoa tiêu, dịch vụ sử dụng, cầu, bến, phao neo, dịch vụ bốc dỡ container và dịch vụ lai dắt tại cảng biển Việt Nam.

Dự thảo đề xuất tăng 10% giá dịch vụ xếp dỡ container từ ngày 1/1/2024 tại một số khu vực, bao gồm Hải Phòng, Hồ Chí Minh và Cái Mép Thị Vải. Bên cạnh đó, dự thảo còn đề xuất các bến có khả năng tiếp nhận tàu trên 160.000 DWT có thể áp mức tăng thêm 10% phí dịch vụ xếp dỡ, đồng nghĩa với việc các bến có cơ hội tăng phí bốc xếp lên 20% so với hiện tại nếu được thông qua.

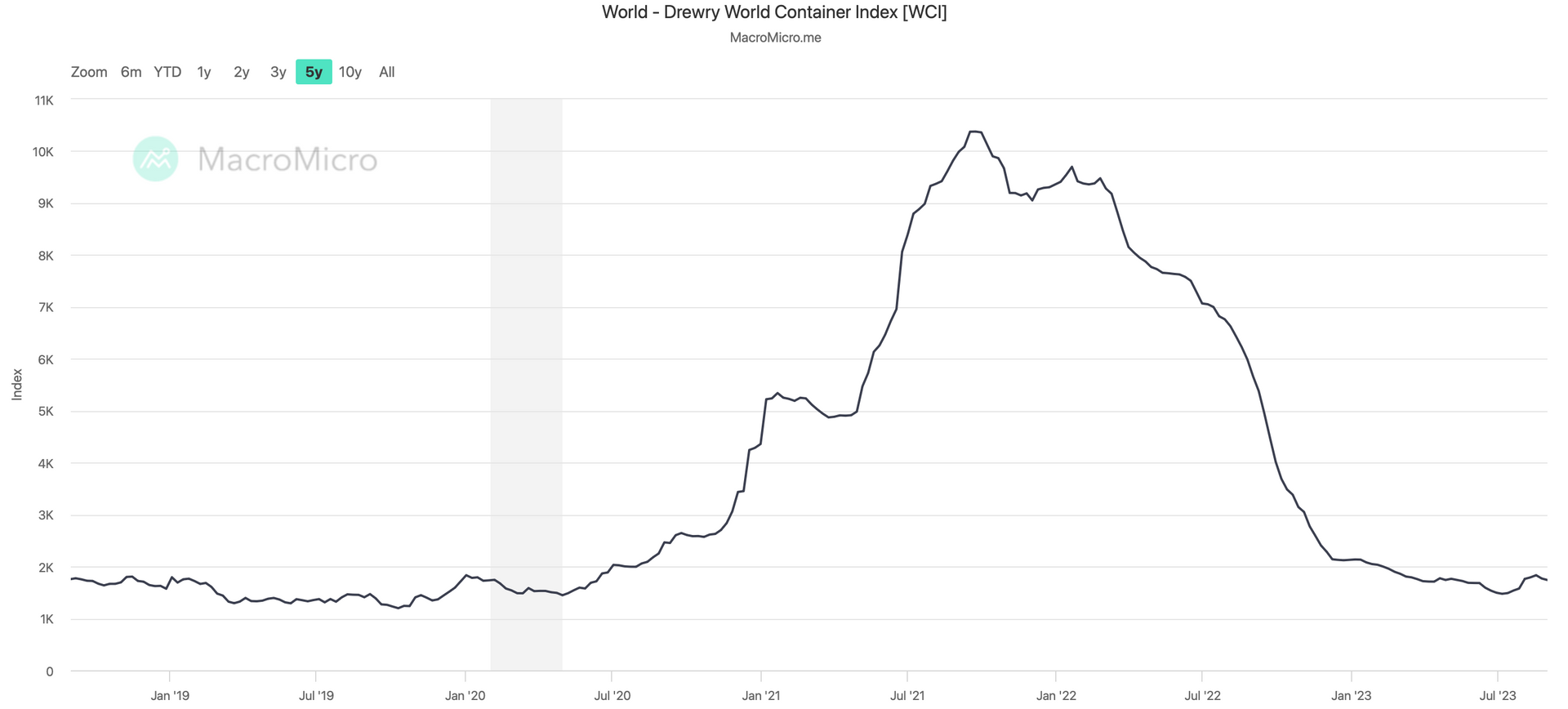

Dự thảo nếu được thông qua có thể trở thành cú huých đối với nhóm cổ phiếu vận tải biển trong bối cảnh tình hình kinh doanh đang gặp nhiều sóng gió. Suy thoái kinh tế toàn cầu làm giảm nhu cầu vận tải biển dẫn đến giá cước chưa thể hồi phục trở lại. Sau khi đạt đỉnh vào quý 3/2021, giá cước vận tải container (theo quan sát qua Chỉ số container thế giới của Drewry) đã liên tục giảm mạnh và hiện đang “ngụp lặn” quanh vùng đáy 3 năm, với 1.700 USD/container 40 feet.

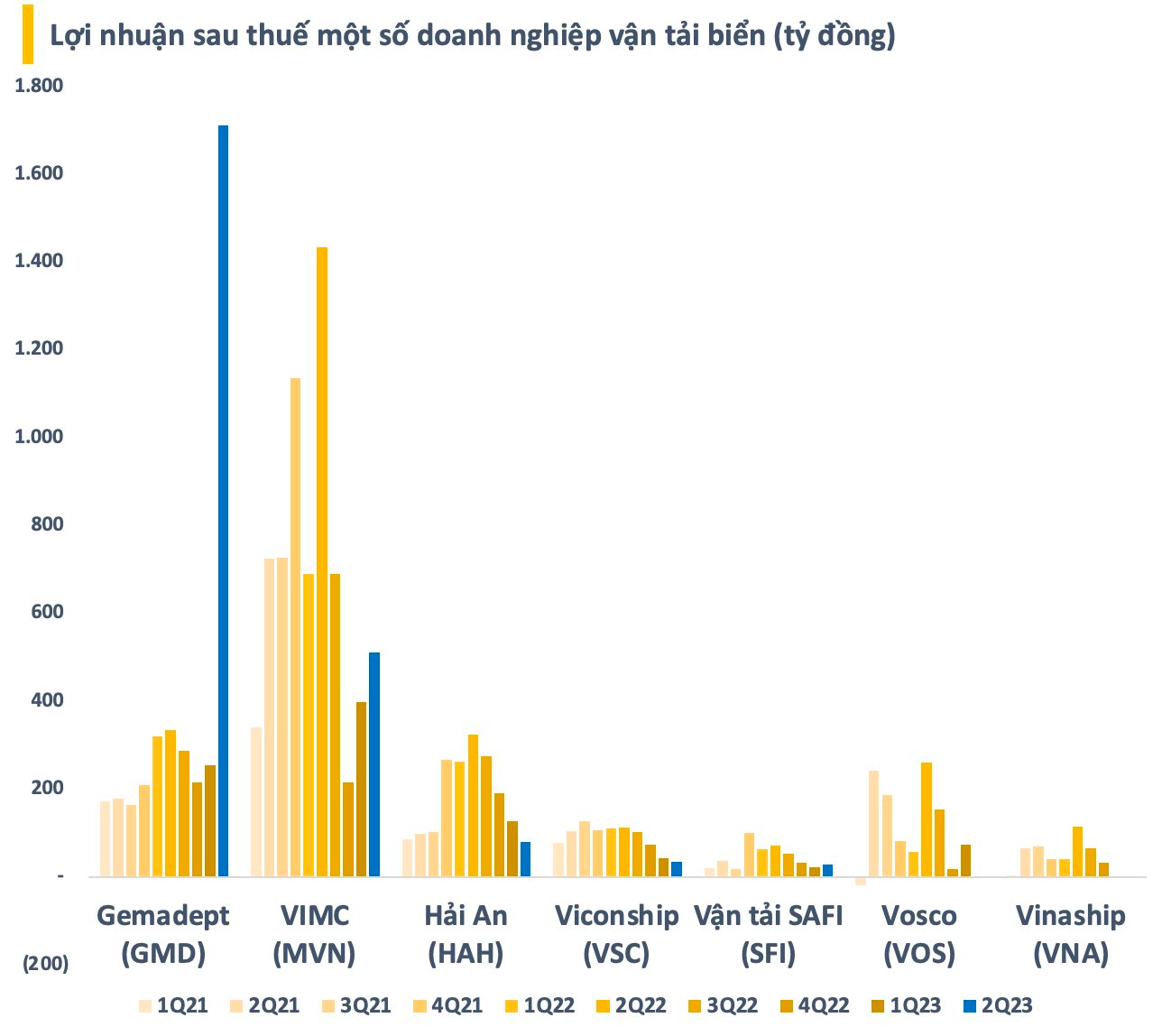

Hoạt động vận tải biển hồi phục chậm đã ảnh hưởng đáng kể đến kết quả kinh doanh của các doanh nghiệp trong ngành. Đa phần các doanh nghiệp như HAH, VSC, VOS, VNA,… đều ghi nhận lợi nhuận sụt giảm mạnh so với cùng kỳ. Nhiều doanh nghiệp tiếp tục thủng đáy lợi nhuận, thậm chí một số cái tên chỉ thoát lỗ trong gang tấc.

GMD là cái tên cá biệt trong nhóm ghi nhận lợi nhuận tăng trưởng đột biến tuy nhiên kết quả này lại đến từ khoản lãi bất thường do bán Cảng Nam Hải Đình Vũ. Theo tính toán của SSI Research, nếu không tính khoản lãi bất thường, lợi nhuận cốt lõi của doanh nghiệp này sẽ tăng trưởng âm so với cùng kỳ năm ngoái.

Tiếp tục gia cố thêm đội tàu

Sau nửa đầu năm với nhiều khó khăn bủa vây, các doanh nghiệp vận tải biển đang kỳ vọng vào triển vọng tích cực hơn trong thời gian tới. Điều này phần nào được phản ánh qua việc các hãng tàu trong ngành vẫn đang lên kế hoạch sẽ tiếp tục đầu tư gia cố, làm trẻ hoá thêm đội tàu đang sở hữu.

Trong đó, VIMC công bố kế hoạch đầu tư thêm 4 tàu container từ 1.700 TEUS đến 2.200 TEUS và 08 tàu hàng khô trọng tải đến 60.000 tấn (DWT) sẽ thực hiện thanh lý 24 tàu với tổng trọng tải khoảng 617.000 tấn (DWT). Dự kiến đến năm 2025, đội tàu của VIMC có tổng số 40 tàu, tổng trọng tải khoảng 1,2 triệu tấn. Trong đó, đội tàu container đạt trọng tải khoảng 200.000 tấn DWT (13.000 - 16.000 TEU), tương đương 30% trọng tải đội tàu container Việt Nam.

Với Hải An, doanh nghiệp này đang có 11 tàu vận hành và sẽ đón thêm 3 tàu mới trong năm nay. Nguyên nhân là do Hải An đang có 3 tàu có sản lượng nhỏ và cũ, việc đóng tàu mới sẽ giúp trẻ hóa lực lượng này của công ty. Ngoài ra, việc này cũng sẽ đáp ứng những quy định mới của hàng hải quốc thế.

Theo các công ty nghiên cứu thị trường, tốc độ tăng trưởng của thị trường tàu hàng khô trong năm 2023 sẽ đạt mức 1,5-2,5%. Tuy nhiên, trong nửa cuối năm 2023, số lượng tàu đóng mới được giao ở mức cao, sẽ tác động mạnh lên nguồn cung tàu và giá giao ngay sẽ khó có thể tăng trưởng lên mức cao như hồi 2022.

Thị trường tàu container trong nửa cuối năm 2023 được dự báo sẽ diễn biến chậm do số lượng tàu đóng mới được giao mở mức cao (120 tàu), trong bối cảnh nhu cầu vận chuyển hàng hoá thấp như hiện nay sẽ xảy ra tình trạng dư thừa nguồn cung. Các hãng tàu được cho là sẽ tiếp tục giảm giá cước vận chuyển như trong nửa đầu năm để đảm bảo hoạt động của đội tàu.

Ở góc độ lạc quan hơn, SSI Research nhận định ngành vận tải container đã cải thiện đúng như kỳ vọng, quay trở lại trạng thái cân bằng hơn và chờ đợi sự phục hồi nhu cầu nhiều hơn. Về phía nguồn cung, các hãng tàu đều nỗ lực kiểm soát nguồn cung, tăng phá dỡ tàu (dữ liệu so với đầu năm cao hơn cả năm 2021 và 2022 cộng lại) dựa trên dữ liệu của Clarksons.

Bên cạnh đó, việc giá cho thuê tàu cải thiện từ 15-20% so với mức đáy phần nào cho thấy các hãng vận chuyển đang ở vị thế tốt hơn. Do đó, SSI Research cho rằng công suất tăng mạnh là để đáp ứng nhu cầu sắp tới khi xử lý hàng tồn kho kết thúc và việc nhập hàng lại bắt đầu trong những tháng tới.