Đón đầu tăng trưởng 2026: Dòng tiền cuối năm và chiến lược phân bổ

Đón đầu tăng trưởng 2026: Dòng tiền cuối năm và chiến lược phân bổ

|

| Dòng tiền thường có xu hướng tham gia thị trường từ giai đoạn cuối năm. Ảnh ST. |

Hiệu ứng mùa vụ 2001–2025: Tháng 1 là giai đoạn có hiệu suất trung bình cao nhất

Dữ liệu thống kê thị trường giai đoạn 2001–2025 của Dragon Capital cho thấy yếu tố mùa vụ thể hiện khá rõ trong diễn biến của thị trường chứng khoán Việt Nam, đặc biệt ở nhóm tháng cuối năm và đầu năm mới. Cụ thể, hiệu suất trung bình của tháng 11 đạt khoảng 2,00%, tháng 12 đạt 1,70%, trong khi tháng 1 ghi nhận mức sinh lời trung bình cao nhất, lên tới 4,70%.

Không chỉ có biên độ tăng tốt hơn so với mặt bằng chung, xác suất thị trường đóng cửa trong sắc xanh của tháng 1 đạt 71%, và tháng 2 đạt 64%. Đây là hai tháng có tỷ lệ tăng điểm cao nhất trong năm xét theo chuỗi dữ liệu dài hạn.

Theo Dragon Capital, yếu tố mùa vụ không nên được nhìn nhận như tín hiệu “bắt sóng” ngắn hạn, mà chủ yếu đóng vai trò tham chiếu về thời điểm trong chiến lược giải ngân theo chu kỳ.

Từ góc độ thống kê, các con số này cho thấy dòng tiền thường có xu hướng tham gia thị trường từ giai đoạn cuối năm, trước thời điểm được ghi nhận là có hiệu suất trung bình cao nhất trong năm mới. Vì vậy, việc phân bổ vốn trong tháng 11–12 có thể được xem là cách tiếp cận thị trường theo dữ liệu lịch sử, thay vì chờ đến khi xu hướng đầu năm đã hình thành rõ rệt.

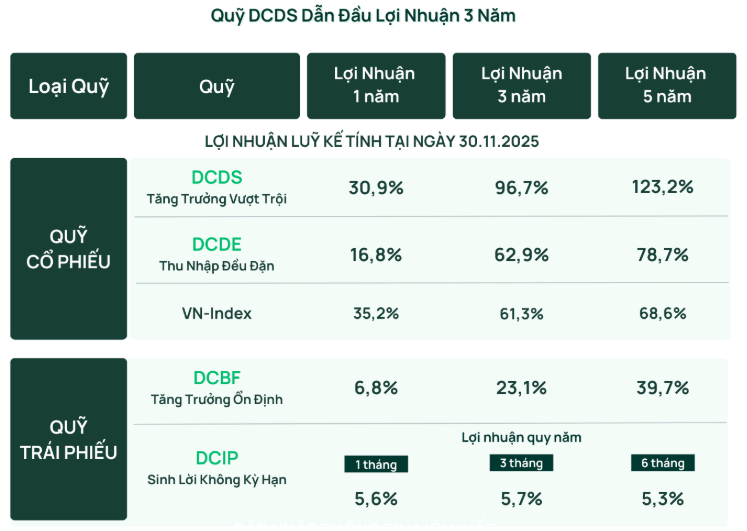

Hiệu quả đầu tư đến 30/11/2025: Chênh lệch rõ nét giữa chiến lược tăng trưởng và tích lũy

Theo dữ liệu công bố từ Công ty Quản lý quỹ Dragon Capital, tính đến ngày 30/11/2025, hiệu quả đầu tư của các nhóm quỹ cho thấy sự phân hóa rõ nét giữa các chiến lược cổ phiếu và trái phiếu, cũng như giữa mục tiêu tăng trưởng vốn và tạo thu nhập ổn định.

Sự khác biệt về hiệu quả giữa nhóm quỹ cổ phiếu và quỹ trái phiếu trong giai đoạn vừa qua phản ánh khá rõ mục tiêu đầu tư khác nhau của từng nhóm sản phẩm. Nhóm quỹ cổ phiếu hướng tới tăng trưởng giá trị tài sản trong trung và dài hạn, trong khi các quỹ trái phiếu được định vị theo chiến lược tích lũy ổn định và kiểm soát rủi ro danh mục.

Ở nhóm quỹ cổ phiếu tăng trưởng, Quỹ đầu tư Chứng khoán năng động DC (DCDS) ghi nhận mức sinh lời lũy kế 30,9% trong 1 năm, 96,7% trong 3 năm và 123,2% trong 5 năm. Đây là nhóm quỹ tập trung vào các doanh nghiệp có nền tảng tăng trưởng dài hạn, thể hiện rõ đặc tính sinh lời theo chu kỳ.

Với nhóm quỹ cổ phiếu tập trung cổ tức, Quỹ đầu tư cổ phiếu Dividend DC (DCDE) đạt mức tăng 16,8% trong 1 năm, 62,9% trong 3 năm và 78,7% trong 5 năm. So với DCDS, tốc độ tăng của DCDE thấp hơn, song mức sinh lời vẫn duy trì xu hướng tích cực trong trung và dài hạn.

Trong khi đó, chỉ số VN-Index cùng giai đoạn ghi nhận mức tăng 35,2% trong 1 năm, 61,3% trong 3 năm và 68,6% trong 5 năm. So sánh các con số cho thấy, trong trung và dài hạn, nhóm quỹ cổ phiếu có mức sinh lời lũy kế cao hơn so với mức tăng của chỉ số thị trường, phản ánh sự khác biệt giữa chiến lược đầu tư theo mục tiêu và diễn biến chung của chỉ số.

Ở nhóm quỹ trái phiếu, dữ liệu cho thấy mức sinh lời ổn định hơn. Quỹ đầu tư Trái phiếu DC (DCBF) đạt lợi nhuận 6,8% trong 1 năm, 23,1% trong 3 năm và 39,7% trong 5 năm. Trong khi đó, Quỹ đầu tư Trái phiếu Gia tăng thu nhập cố định DCIP ghi nhận mức tăng 5,6% trong 1 tháng, 5,7% trong 3 tháng và 5,3% trong 6 tháng.

Dragon Capital cho biết, trong bối cảnh thị trường biến động theo chu kỳ, nhóm sản phẩm trái phiếu tiếp tục đóng vai trò cân bằng rủi ro cho danh mục. So với nhóm cổ phiếu, nhóm trái phiếu có tốc độ sinh lời thấp hơn, nhưng đổi lại là tính ổn định theo thời gian và khả năng bảo toàn giá trị tài sản. Các con số này phản ánh khá rõ sự khác biệt bản chất giữa hai nhóm chiến lược: một bên ưu tiên tăng trưởng dài hạn, một bên hướng đến tích lũy an toàn và ổn định dòng tiền.

|

| Nguồn: Dragon Capital Việt Nam, số liệu đến 30/11/2025. |

Phân bổ danh mục theo mục tiêu: Cân bằng giữa tăng trưởng và tích lũy an toàn

Từ thống kê hiệu suất thị trường theo tháng và dữ liệu lợi nhuận của các nhóm sản phẩm đầu tư đến cuối tháng 11/2025, có thể thấy cuối năm không chỉ là thời điểm tổng kết hiệu quả danh mục, mà còn là giai đoạn quan trọng để cơ cấu lại tài sản theo mục tiêu tài chính.

Thực tế cho thấy, nhóm sản phẩm cổ phiếu phù hợp với nhà đầu tư ưu tiên gia tăng giá trị tài sản trong trung và dài hạn, chấp nhận biến động theo chu kỳ thị trường. Ngược lại, nhóm sản phẩm trái phiếu đóng vai trò ổn định danh mục, bảo toàn giá trị và tạo dòng tiền tích lũy đều đặn.

Dữ liệu đến thời điểm cuối tháng 11/2025 cũng cho thấy, không có một nhóm tài sản nào mang tính “tối ưu tuyệt đối” cho mọi mục tiêu đầu tư. Hiệu quả danh mục phụ thuộc đáng kể vào cách phân bổ tỷ trọng giữa các nhóm chiến lược tăng trưởng và tích lũy an toàn. Dragon Capital cho rằng, việc phân bổ danh mục cần được xây dựng trên cơ sở mục tiêu tài chính và khẩu vị rủi ro của từng nhà đầu tư, thay vì chỉ dựa vào biến động ngắn hạn của thị trường.

Trong bối cảnh tháng 1 được thống kê là thời điểm có hiệu suất trung bình cao nhất trong năm, việc phân bổ vốn từ giai đoạn cuối năm mang ý nghĩa tiếp cận thị trường theo dữ liệu, thay vì chạy theo nhịp biến động ngắn hạn. Tuy nhiên, dữ liệu cũng cho thấy, hiệu quả đầu tư không chỉ phụ thuộc vào thời điểm giải ngân, mà còn phụ thuộc rất lớn vào cấu trúc danh mục.

Ở góc độ này, bài toán đầu tư không nằm ở việc “nên vào thị trường hay không”, mà nằm ở việc “phân bổ vốn như thế nào”. Sự cân bằng giữa tăng trưởng và tích lũy, giữa cổ phiếu và trái phiếu, tiếp tục là yếu tố then chốt đối với hiệu quả danh mục trong trung và dài hạn.