Áp lực vốn hóa lớn, VN-Index kiểm định lại đỉnh cũ

Tuần qua, VN-Index có lúc chạm ngưỡng 1.800 điểm - mức cao nhất từ đầu năm - nhưng nhanh chóng đảo chiều khi áp lực chốt lời từ nhóm cổ phiếu vốn hóa lớn gia tăng. Chỉ số lùi về 1.731 điểm, kiểm định lại vùng 1.700, trong bối cảnh dòng tiền phân hóa mạnh và khối ngoại tiếp tục bán ròng.

Thị trường chứng khoán tuần 13–17/10/2025:

VN-Index chạm 1.800 điểm rồi quay đầu giảm mạnh trong tuần 13–17/10,

Sức ép từ nhóm trụ: khi kỳ vọng chạm ngưỡng thực tế

Ngay khi VN-Index tiến sát vùng 1.800 điểm, lực bán đã nhanh chóng áp đảo. Đây không chỉ là vùng kỹ thuật quan trọng mà còn là ngưỡng tâm lý tích tụ nhiều kỳ vọng sau thông tin nâng hạng. Hai phiên đầu tuần, dòng tiền tập trung mạnh vào các trụ cột như VIC, VHM, VCB, TCB giúp chỉ số lập đỉnh ngắn hạn. Nhưng càng lên cao, áp lực chốt lời càng lớn, khiến xu hướng nhanh chóng đảo chiều.

Từ giữa tuần, thị trường chuyển sang trạng thái giằng co quanh 1.760 điểm. Phiên 17/10, VN-Index mất 35,66 điểm (-2,02%) xuống 1.731,19 điểm; HNX-Index cũng giảm 0,35% về 276,11 điểm. Tính chung cả tuần, VN-Index giảm 16,36 điểm (-0,94%), trong khi HNX-Index tăng 2,49 điểm (+0,91%). Theo SHS Research, vùng 1.780-1.800 điểm vốn là “vùng nhạy cảm” bởi đây là đường nối các đỉnh lớn trong nhiều năm, nên phản ứng đảo chiều là điều khó tránh. Việc VN30 thất bại trước ngưỡng 2.000 điểm càng khẳng định lực cản hiện tại không đến từ thiếu thông tin hỗ trợ, mà từ chính áp lực nội sinh sau giai đoạn tăng quá nhanh.

Thanh khoản HOSE đạt 6.548 triệu cổ phiếu, tăng 25,4%, với giá trị giao dịch 217.622 tỷ đồng, cao hơn 36,2% so với tuần trước. Đây là bằng chứng cho thấy bên bán đã chủ động “ra hàng” khi chỉ số tiếp cận vùng kháng cự lịch sử. Áp lực tập trung vào những cổ phiếu đã có chuỗi tăng kéo dài, phản ánh tâm lý “chốt lời an toàn” khi VN-Index tiệm cận vùng giá cao.

Trên thị trường phái sinh, hợp đồng VN30F2410 giảm 40,5 điểm (-2,2%) về 1.968 điểm, nới rộng basis âm so với VN30. Diễn biến này cho thấy giới đầu cơ gia tăng vị thế phòng ngừa rủi ro khi chỉ số cơ sở tạo đỉnh ngắn hạn. Khối lượng hợp đồng tăng 24% càng phản ánh tâm lý thận trọng lan sang kênh phái sinh. Song song, khối ngoại tiếp tục bán ròng 4.839 tỷ đồng trên HOSE, đánh dấu tuần rút vốn thứ 13 liên tiếp. Dù giá trị bán có phần hạ nhiệt, xu hướng rút vốn kéo dài vẫn là lực cản đáng kể, nhất là khi tập trung vào các cổ phiếu vốn hóa lớn.

Trong bối cảnh đó, vai trò của dòng tiền nội càng trở nên nổi bật. Nếu khối ngoại duy trì bán ròng và nhà đầu cơ phái sinh tăng cường phòng vệ, thị trường cơ sở chỉ có thể giữ nhịp nhờ lực đỡ từ nhà đầu tư trong nước. Việc thanh khoản HOSE tăng vọt hơn 36% chính là minh chứng rằng dòng tiền nội vẫn hiện diện, nhưng thay vì lan tỏa, vốn đã trở nên chọn lọc hơn, ưu tiên những cơ hội rõ rệt và sẵn sàng chốt lời khi giá tiến vào vùng cao. Chính sự dịch chuyển có chọn lọc này đã tạo nên một diện mạo khác cho thị trường: không còn là sự hưng phấn đồng loạt, mà là phân hóa sâu sắc theo từng nhóm ngành và từng câu chuyện riêng.

Dòng tiền chọn lọc: phân hóa theo câu chuyện riêng

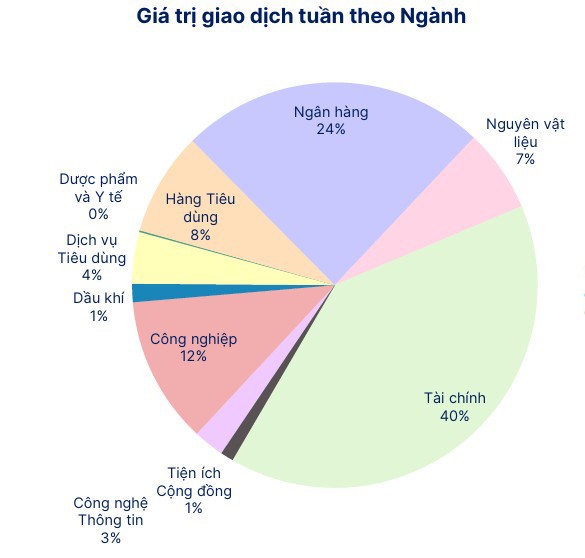

Điểm nổi bật tuần qua không phải là sự rút lui của dòng tiền, mà là sự phân hóa mạnh mẽ. Ngành tài chính - ngân hàng chiếm tới 64% giá trị giao dịch, nhưng cũng chính nhóm này chịu áp lực bán mạnh nhất. Ngược lại, một số ngành có quy mô nhỏ hơn như bán lẻ, nhựa hay những doanh nghiệp công bố kết quả quý III tích cực lại nổi bật với diễn biến khởi sắc.

Biến động giá cổ phiếu thể hiện rõ xu hướng này. Top tăng giá gồm VJC (+31,28%), CRV (+31,09%), VPS (+27,54%), GEE (+26,56%), HU1 (+22,38%), chủ yếu nhờ kết quả kinh doanh cải thiện hoặc kỳ vọng hưởng lợi từ xu hướng ngành. Ở chiều giảm, TNI (-18,85%), ABS (-13,04%), HAX (-11,93%), VPL (-11,24%), HSL (-11,21%) mất giá mạnh, phản ánh sự thanh lọc với những doanh nghiệp yếu kém hoặc đã cạn dư địa định giá.

Nguồn: SHS Research

Trong nhóm vốn hóa lớn, VIC, VCB, VHM, TCB, CTG vẫn giữ vai trò dẫn dắt nhưng đồng thời cũng là tâm điểm chốt lời. Định giá các doanh nghiệp này đã tiệm cận mức cao, chỉ cần một lực bán đủ lớn là đủ để kéo chỉ số lùi sâu. Dù vậy, dòng tiền nội chưa rút hẳn. Một số cổ phiếu bất động sản như DXG, NLG, DIG vẫn duy trì khối lượng giao dịch lớn, cho thấy nhà đầu tư vẫn tìm kiếm cơ hội ở những “câu chuyện riêng” thay vì thuần túy chạy theo chỉ số. Điểm trừ là khối ngoại tiếp tục bán ròng, tạo thêm sức ép tâm lý, đặc biệt tại các cổ phiếu vốn hóa lớn.

Theo SHS Research, đây là đặc trưng thường thấy khi thị trường tiệm cận vùng đỉnh: thanh khoản tăng nhưng không còn lan tỏa, mà tập trung vào một số nhóm chọn lọc. Trong bối cảnh đó, việc đánh giá dựa trên chất lượng lợi nhuận và nền tảng cơ bản quan trọng hơn nhiều so với việc chạy theo biến động ngắn hạn của chỉ số.

1.700 điểm - vùng thử thách quan trọng

Xét về định giá, P/B toàn thị trường đã vượt trung bình 5 năm, phản ánh kỳ vọng cao nhưng đồng nghĩa dư địa tăng giá hạn chế. Ngành ngân hàng - tài chính tiếp tục ở mức P/B cao, trong khi công nghiệp và nguyên vật liệu chiết khấu hơn nhưng nhạy cảm với biến động chu kỳ.

Về kỹ thuật, vùng 1.780 - 1.800 điểm được xác nhận là kháng cự mạnh. Sau cú lùi cuối tuần, VN-Index quay lại kiểm định 1.700 điểm - trùng với vùng đỉnh tháng 8-9/2025. Đây sẽ là mốc then chốt trong ngắn hạn. Nếu giữ vững 1.700 điểm, thị trường có thể bước vào pha tích lũy, tạo nền cho một nhịp đi lên bền vững hơn. Ngược lại, nếu thủng mốc này, rủi ro điều chỉnh sâu sẽ gia tăng, đặc biệt đối với các cổ phiếu vốn hóa lớn đã tăng mạnh trong năm.

Điểm đáng chú ý là vì sao 1.700 điểm trở thành “vùng thử lửa”. Theo SHS Research, đây không chỉ là ngưỡng kỹ thuật, mà còn là mức giá gắn với kỳ vọng lợi nhuận quý III đang dần được công bố. Khi mặt bằng định giá đã cao, thị trường không thể mãi dựa vào câu chuyện nâng hạng. Động lực mới phải đến từ kết quả kinh doanh đủ sức thuyết phục và dòng tiền mới. Nếu báo cáo quý III chỉ ở mức vừa phải, ngưỡng 1.700 điểm có thể liên tục bị thử thách.

Một yếu tố khác là độ bền của dòng vốn ngoại. Việc khối ngoại bán ròng 13 tuần liên tiếp cho thấy dòng tiền quốc tế vẫn thận trọng, quan sát nhiều hơn là tham gia. Khi thiếu vắng lực đỡ từ ngoại, 1.700 điểm càng mong manh, bởi nếu cả nội và ngoại cùng áp lực bán, thị trường sẽ khó duy trì cân bằng.

Diễn biến trong tuần qua cho thấy nhận định của SHS Research là có cơ sở: vùng giá hiện tại chưa đủ hấp dẫn để gia tăng vị thế, nhất là với những cổ phiếu đã tăng nhanh trước đó. Chiến lược phù hợp lúc này là duy trì tỷ trọng hợp lý, kiên nhẫn chọn lọc doanh nghiệp đầu ngành, có nền tảng cơ bản vững và ưu tiên những lĩnh vực gắn với động lực tăng trưởng bền vững như đầu tư công, tiêu dùng nội địa, bất động sản khu công nghiệp.