KBSV: Thị trường giảm mạnh nhưng định giá nhiều nhóm cổ phiếu vẫn chưa về mức hấp dẫn

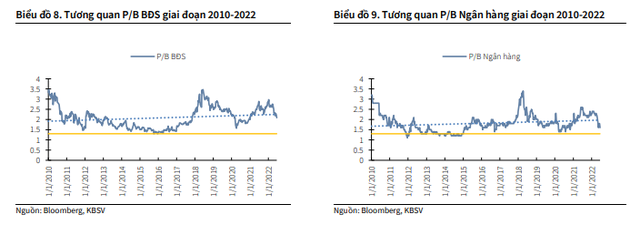

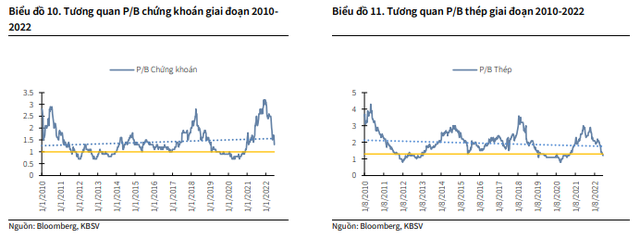

Từ số liệu trên, KBSV cho rằng định giá các nhóm cổ phiếu này chưa hẳn đã hấp dẫn nếu so với vùng đáy năm 2015-2016, vốn có điểm tương đồng so với giai đoạn hiện tại.

Từ số liệu trên, KBSV cho rằng định giá các nhóm cổ phiếu này chưa hẳn đã hấp dẫn nếu so với vùng đáy năm 2015-2016, vốn có điểm tương đồng so với giai đoạn hiện tại.

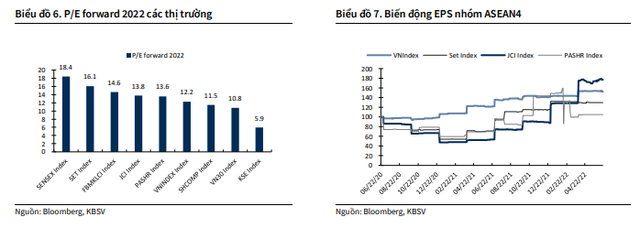

Định giá hấp dẫn so với các thị trường trong khu vực

Trong Báo cáo triển vọng thị trường nửa cuối năm, Chứng khoán KBSV đánh giá chứng khoán Việt Nam giảm điểm mạnh trong quý 2 với nguyên nhân chủ yếu đến từ diễn biến tiêu cực của TTCK toàn cầu trước các lo ngại tăng dần về rủi ro suy thoái kinh tế Mỹ dưới tác động của việc Fed thắt chặt chính sách tiền tệ, lạm phát tăng mạnh. Tính cho nửa đầu năm 2022, chỉ số VN-Index giảm 22,5% về điểm số, trong khi giá trị giao dịch bình quân phiên giảm 5% so với cùng kỳ.

Việc chứng khoán Việt Nam bị định giá thấp bất chấp sự lành mạnh về cả nền tảng vĩ mô lẫn vi mô doanh nghiệp đã diễn ra trong 1 thời gian dài và nguyên nhân lớn chủ yếu do thị trường Việt Nam hiện vẫn đang là thị trường cận biên. Theo đó, khoảng cách về mặt định giá này sẽ sớm được thu hẹp nếu triển vọng nâng hạng thị trường dần rõ nét hơn (quá trình dự kiến sẽ diễn ra trong 2-3 năm tới), phản ánh triển vọng tích cực của thị trường trong dài hạn.

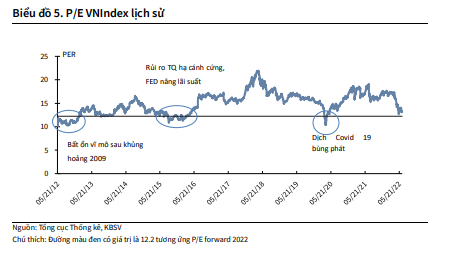

Sau giai đoạn điều chỉnh mạnh trong quý 2, P/E trượt 12 tháng của VN-Index đang ở mức 13,2 lần. Theo thống kê, với mức P/E forward 2022 ở mức 12,2 lần chỉ xuất hiện 3 lần duy nhất trong lịch sử 10 năm trở lại đây. Thứ nhất giai đoạn năm 2012 do các bất ổn vĩ mô sau khủng hoảng 2009. Thứ hai giai đoạn cuối năm 2015 đầu năm 2016 trước lo ngại Trung Quốc hạ cánh cứng và FED nâng lãi suất lần đầu sau khủng hoảng tài chính. Cuối cùng là giai đoạn đầu năm 2020 do khủng hoảng Covid-19.

Định giá nhiều nhóm ngành chưa thực sự hấp dẫn

Theo phân tích ở trên, P/E forward 2022 của chỉ số VN-Index hiện chỉ cao hơn 3 giai đoạn trong quá khứ và điểm chung của cả 4 giai đoạn (bao gồm giai đoạn hiện tại) là đà sụt giảm của thị trường đều đến từ các rủi ro suy thoái kinh tế toàn cầu.

Trong đó, KBSV đánh giá bối cảnh vĩ mô hiện tại có sự tương đồng rất lớn với giai đoạn cuối 2015, đầu 2016. Thời điểm thị trường tài chính toàn cầu lo ngại rủi ro kinh tế Trung Quốc hạ cánh cứng, Fed nâng lãi suất lần đầu kể từ khủng hoảng tài chính 2009), trong khi kinh tế trong nước vẫn phát đi những tín hiệu tích cực.

Đội ngũ phân tích sử dụng phương pháp so sánh tương quan P/B của các ngành có tính chu kỳ cao (ngân hàng, chứng khoán, bất động sản, thép) ở 2 giai đoạn để đánh giá mức độ hấp dẫn của các ngành này trong bối cảnh hiện tại sau nhịp điều chỉnh sâu. Bởi việc sử dụng so sánh P/E sẽ không thực sự chuẩn xác do lợi nhuận các doanh nghiệp thuộc các ngành này thường có xu hướng biến động mạnh ở các giai đoạn vĩ mô bất ổn.

Minh Châu